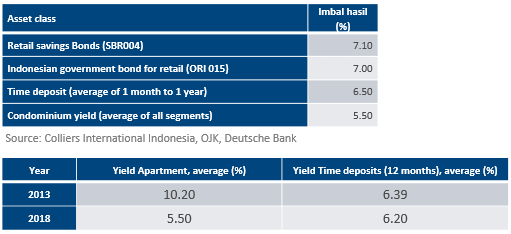

Investor masih enggan membeli properti di tahun depan karena yield yang ditawarkan menunjukan tren penurunan dan bahkan lebih rendah dari yield deposito saat ini dan orang cenderung menabung daripada membelanjakan uangnya kedalam bentuk properti.

Jakarta, KlikDirektori.com | Prospek pasar apartemen di Jakarta pada tahun 2019 dinilai masih tak bergairah. Kondisi ini didorong kelebihan pasokan unit apartemen.

Berdasarkan laporan Colliers International, sepanjang tahun 2018 saja terdapat 17.524 unit apartemen baru dimana jumlahnya meningkat 116% dibanding pasokan di tahun 2017, dengan tingkat serapan yang cenderung hanya 86,9% di 2018. Pertumbuhan harga tahunan apartemen selama 2018 tercatat lebih rendah (2.5%) bila dibandingkan tingkat inflasi 2018, sebesar 3.13%, sehingga harga apartemen pertumbuhannya negatif.

Investor masih enggan membeli properti karena yield yang ditawarkan menunjukan tren penurunan dari 10,20% (2013) menjadi 5,50% (2018) yang bahkan lebih rendah dari yield deposito dan obligasi retail saat ini. Di 2019 pasokan apartemen diperkirakan mencapai 20.150 unit, dan adapun tingkat permintaan apartemen hanya akan berkisar 85%-86%.

Pembeli ruang kantor untuk dipakai sendiri lebih banyak dibandingkan yang berinvestasi. Penyewa utama properti ritel masih didominasi F&B, selain home appliance, fashion dan kecantikan/kosmetik. Orang datang ke mal untuk mencari pengalaman dan nuansa baru dan mal semakin menjadi tempat kumpul untuk bisnis.

Kebanyakan pemilik property, terutama pemilik rumah-rumah sewa untuk expatriate housing, sangat kooperatif dan akomodatif dalam hal negosiasi harga sewa maupun fasilitas yang akan didapat sebagai upaya mempertahankan keterisian property serta menarik calon penyewa baru. Tahun 2018 masih menjadi ‘tenants’ market’, dimana tenant punya daya tawar lebih dibanding landlord akibat langkanya tenant yang mengisi property sewa.

Volume transaksi kawasan industri tahun 2018 memang tidak lebih baik dibanding tahun sebelumnya, namun kinerja kawasan lebih merata. Sedangkan kinerja hotel di Jakarta meningkat dari tahun 2017 dengan banyaknya kegiatan dari awal tahun sampai akhir tahun.

Senior Associate Director Research Colliers Ferry Salanto menyatakan, Selain terjadi pasokan yang yang berlebih, salah satu faktor terjadinya penurunan tingkat hunian disebabkan oleh persaingan yang ketat dengan apartemen strata juga apartemen service, ditambah jumlah expatriate yang terus menurun. Pasar yang stagnan juga dipengaruhi tahun politik dan adanya potensi kenaikan suku bunga acuan Bank Indonesia, hal ini membuat tingkat suku bunga kredit perbankan juga akan mengalami kenaikan. Meski demikian, kondisi tersebut dinilai tak berpengaruh untuk pembeli apartemen diluar investasi. Menurutnya, pembeli end-user lebih mempertimbangkan pemenuhan kebutuhan tempat tinggalnya.

Dengan menaiknya pasokan dan rendahnya serapan apartemen, harga apartemen juga tidak banyak terkoreksi di tahun 2019. Harga apartemen di tahun 2018 rata-rata Rp.33,8 juta/m2, di tahun 2019 diperkirakan hanya akan mencapai Rp.35 juta s/d Rp.36 juta/m2 dan situasi ini kemungkinan akan berubah setelah pemilu 2019 usai dan efek lanjutan dari relaksasi LTV serta Penurunan pajak properti (PPnBM dan Pajak Barang Sangat Mewah).

Namun Menurut Ferry, industri properti di Indonesia tetap potensial sebagai instrumen investasi karena kelesuan pasar saat ini hanya bersifat sementara. Ini juga yang menjadi kelebihan properti karena nilainya yang terus naik, sementara investasi lain hanya imbal investasinya yang naik, nilai pokoknya sendiri tetap. “Selain itu, rasio apartemen di Jakarta dibandingkan dengan jumlah penduduk nggak sampai dua persen. Artinya masih ada ruang yang sangat lebar untuk pasar apartemen berkembang. Gambarannya adalah kota-kota seperti Singapura dan Hongkong yang jumlah apartemennya sangat banyak,” ujar Ferry.

Berikut ini laporan rinci pasar properti di Jakarta, kondisi 2018 dan proyeksi 2019, al:

APARTEMEN

Tahun 2018

• Existing supply: 201,817 units, Jumlah pasok tahunan selama tahun 2018: 17,524 units, naik sebesar 116% dibanding pasok tahun2017.

• Average take-up rate: 86.9%, Tingkat serapan cenderung stagnant, walaupun tidak banyak jumlah proyek baru dan beberapa stimulus telah diberikan pemerintah untuk mendongkrak pasar properti

• Occupancy rate: 69.8%, Oleh karena adanya apartemen baru, ditambah dengan faktor lemahnya permintaan dari expats, tingkat hunian apartemen sewa di Jakarta turun 1.4% dibanding 2017.

• Average asking price : 33.8 million/sqm, Pertumbuhan harga tahunan apartemen tercatat lebih rendah (2.5%) dari tingkat inflasi 2018, sebesar 3.13%

Secara Kumulatif: Pasok naik 9.1% YOY, Penyerapan naik 1% YOY, Harga naik 2.5% YOY, Tingkat hunian turun 1.4% YOY.

Investor masih enggan membeli properti di tahun depan karena yield yang ditawarkan menunjukan tren penurunan dan bahkan lebih rendah dari yield deposito saat ini

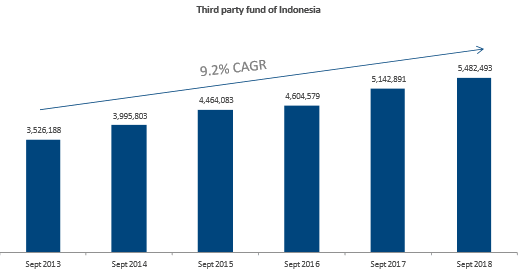

Masyarakat Masih Menyimpan Uangnya

• Jumlah dana pihak ketiga naik 9.2% CAGR selama 5 tahun terakhir. Ini mengindikasikan bahwa orang cenderung menabung daripada membelanjakan uangnya kedalam bentuk properti.

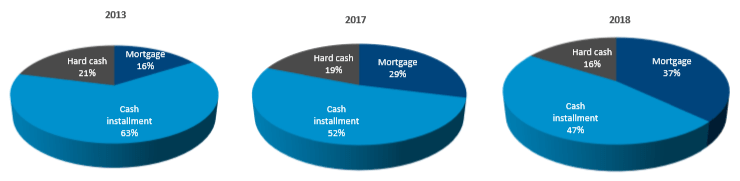

Metode Pembayaran

• Trend jumlah pengguna cara bayar KPR meningkat

Prospek Pasar Apartemen Tahun 2019

• Future supply: 41,677 units, Tahun 2019 (20,150 unis), tahun 2020 (12,829 units), tahun 2021 (8,698 units)

• Average take-up rate: 85-86%, Diperkirakan permintaan apartemen masih akan stagnan di tahun depan, karena orang lebih menunggu sampai pemerintahan baru terbentuk. Di samping itu, adanya potensi kenaikan suku bunga dan kemungkinan pelemahan rupiah akibat ketidakpastian global.

• Occupancy rate: 60-65%, Persaingan yang ketat dengan apartemen strata dan juga apartemen service ditambah jumlah expatriate yang terus menurun, tingkat keterisian diprediksi akan terus menurun.

• Average asking price : 35-36 million/sqm, Akibat permintaan stagnan, harga apartemen juga tidak akan banyak bergerak.

Peluang & Resiko

• Peluang, Efek lanjutan dari relaksasi LTV. Penurunan pajak properti (PPnBM dan Pajak Barang Sangat Mewah).

• Resiko, Banyaknya pasokan apartemen kelas menengah kebawah. Pemilu 2019

KANTOR

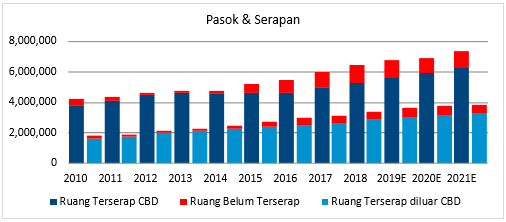

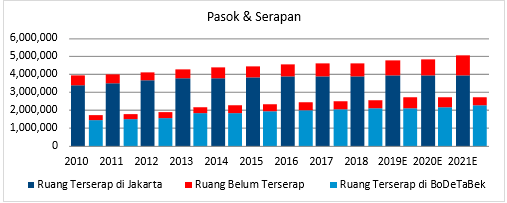

Pasok & Serapan

• Kinerja Pasok 2018, Tambahan pasok 632,336 m2 (76% di CBD) dan total pasok 9.69 juta m2 (67% di CBD). Proyeksi Pasok 2019, Total tambahan pasok 2019 -2021 mencapai 1.4 juta m2 (64% di CBD) 15 gedung kantor akan beroperasi di 2019 dengan tambahan 662,163m2 (52% di CBD).

• Kinerja Serap 2018, Ruang kantor yang belum terserap 1.7 juta m2 (70% di CBD). Operator co-working space, start-up & fintech menjadi penyewa aktif sepanjang 2018. Proyeksi Serap 2019, Laju pasok relalif melambat, total tingkat serapan di CBD mulai mengejar pasok kantor di 2019-2020. Total ruang yg belum terserap terus naik di luar CBD karena tambahan pasok kantor. Sekolah/perguruan tinggi dari luar negeri bepeluang menjadi penyewa baru.

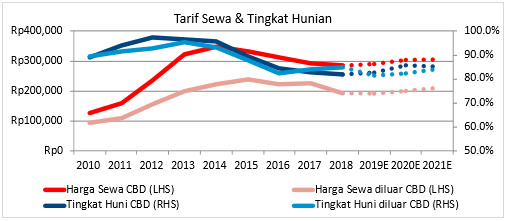

Tingkat Hunian & Tarif Sewa

• Kinerja Tingkat Hunian 2018, Tingkat hunian di CBD turun di Q1 & Q4, namun tidak besar. Secara umum tingkat hunian di CBD selama 1 tahun turun 0.8% menjadi 81.9%. Tingkat hunian

diluar CBD turun di Q4 2018, tumbuh 0.8% YoY menjadi 84.9%. Proyeksi Tarif Sewa 2019, Pasok kantor mulai melambat, tingkat hunian diperkirakan naik 1-3% di 2019 & 2020. Dengan tambahan pasok 2X lebih banyak dari 2018, tingkat hunian turun 3-4% diluar CBD.

• Kinerja Tarif Sewa 2019, Harga sewa di CBD terus turun sejak Q1 – Q4 2018. YoY turun 2.8% menjadi IDR.284,247. Tren penurunan di CBD berdampak pada tarif sewa di luar CBD, turun hampir 15% YoY. Selisih tarif sewa yg ditawarkan dgn harga transaksi sekitar 15–20%. Proyeksi Tarif Sewa 2019, Harga sewa di CBD naik 1.5 – 2.0%, karena pengaruh masuknya gedung premium dan grade A. Persentase selisih tarif penawaran vs tarif transaksi lebih rendah dibanding tahun 2018. Tarif sewa diluar CBD masih turun 0.5%.

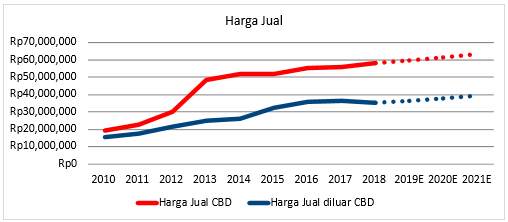

Harga Jual & Serapan

• Kinerja Harga Jual 2018, Semakin terbatasnya pasok di CBD, pemilik properti lebih yakin untuk menaikkan harga penawaran 10%-20% lebih tinggi, harga jual di CBD tumbuh 4% YoY. Sebaliknya harga jual di luar CBD turun 3-3.5% YoY. Pemilik properti menurunkan harga jual untuk mendorong penjualan. Proyeksi Harga Jual 2019, Pemilik properti akan menahan harga jual terutama yang sudah relatif tinggi. Rata-rata harga jual hanya tumbuh sekitar 3% per tahun hingga 2021. Masih ada ruang untuk menaikkan harga di luar CBD, rata-rata harga jual tumbuh hampir 4% pertahun hingga 2021.

• Kinerja Serapan 2018, Pembeli ruang kantor untuk dipakai sendiri lebih banyak dibandingkan yang berinvestasi. Proyeksi Serapan 2019, Situasi “wait and see” berlanjut hingga H1 2019.

RITEL

Pasok, Serapan & Tren

• Kinerja Pasok 2018, Hanya 1 pusat belanja beroperasi, tidak ada di Jakarta. Proyeksi Pasok 2019, akan ada 3 pusat belanja di Jakarta, 3 di BoDeTaBek, total pasok mencapai 7.5 juta m2 di JaBoDeTaBek. Total tambahan pasok 2019-2021 mencapai 600,000 m2 (70% ada di Jakarta)

• Kinerja Serapan 2018, Penyewa utama masih didominasi F&B. Proyeksi Serapan 2019, Home appliances akan makin aktif ditunjang dengan gaya hidup, selain F&B, fashion dan kecantikan/kosmetik.

• Kinerja Tren 2018, Berevolusi dari sisi komposisi penyewa & konsep. Proyeksi Tren 2019, orang datang ke mal untuk mencari pengalaman dan nuansa baru. Mal semakin menjadi tempat kumpul untuk bisnis. Sektor ritel masih dalam tahap konsolidasi di 2019. Akan mulai pulih di 2020 dengan harapan kondisi ekonomi yang lebih baik.

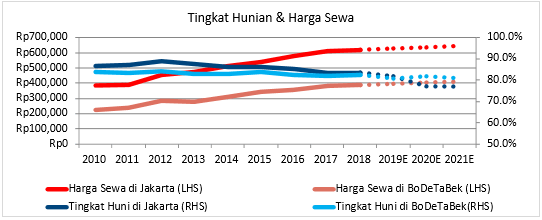

Tingkat Hunian & Harga Sewa

• Kinerja Tingkat Hunian 2018, Tingkat hunian fluktuatif di Jakarta, Q4 2018: 83.6%. Tren turun selama H2 2018 di BoDeTaBek, namun lebih tetap naik sedikit 0.6% secara YoY. Proyeksi Tingkat Hunian 2019, Tingkat hunian turun 2% di Jakarta dan BoDeTaBek, akibat tambahan pasok.

• Kinerja Harga Sewa 2018, Harga sewa cenderung stabil. Proyeksi Harga Sewa 2019, Harga sewa diperkirakan hanya akan tumbuh 1 – 2% per tahun hingga 2021.

EXPATRIATE HOUSING

• Tahun 2018 masih menjadi tenants’ market >> dimana tenant punya daya tawar lebih dibanding landlord akibat langkanya tenant yang mengisi property sewa.

• Kebanyakan pemilik property, terutama pemilik rumah-rumah sewa untuk expatriat, sangat kooperatif dan akomodatif dalam hal negosiasi harga sewa maupun fasilitas yang akan didapat sebagai upaya mempertahankan keterisian property serta menarik calon penyewa baru.

• Dilain sisi, serviced apartemen yang dikelola operator internasional >> seperti Oakwood, Fraser dan Ascott, tetap akan menaikan tarif sewanya.

• Permintaan rumah-rumah mewah untuk expatriat tetap terjaga. Konsumen properti ini diantaranya Duta Besar, CEO dan Presiden Direktur dari perusahaan multinasional.

• Bintaro, Bumi Serpong Damai (BSD), Karawang dan Cikarang merupakan daerah-daerah potensial bagi expatriat karena di sana terdapat banyak perusahaan-perusahaan multinasional.

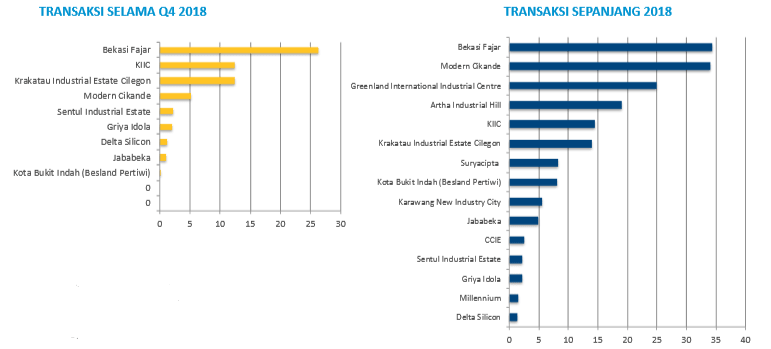

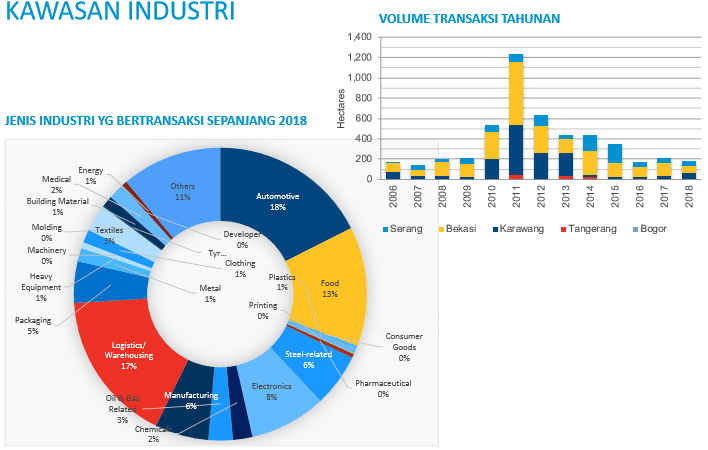

KAWASAN INDUSTRI

• Volume transaksi tahun 2018 memang tidak lebih baik dibanding tahun sebelumnya, namun kinerja kawasan lebih merata. Tiap kawasan kebanyakan berkontribusi terhadap penjualan total di 2018.

HOTEL

Sekilas Hotel 2018

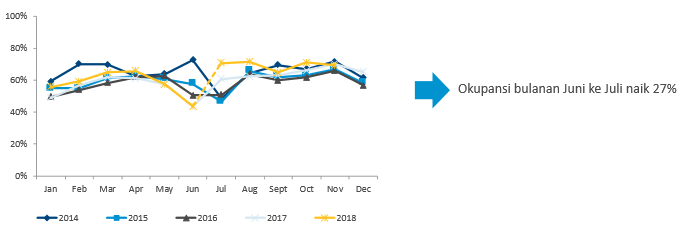

• Kinerja hotel di Jakarta meningkat dari tahun 2017 >> banyaknya kegiatan dari awal tahun sampai akhir tahun.

• Asian Games 2018 menjadi kegiatan terbesar yang mampu menarik banyak orang untuk datang ke Jakarta.

• Penyelenggaraan Asian Games ternyata tidak terlalu memengaruhi kegiatan bisnis >> hotel tetap dipadati untuk kegiatan bisnis.

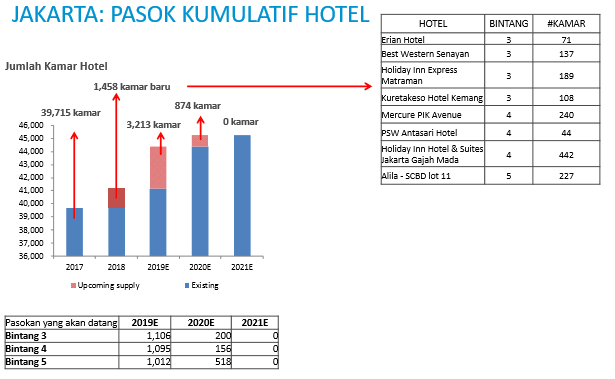

Pasok Kumulatif Hotel

• Sebagian hotel beroperasi di semester 2, 2018.

• Tahun 2019 pertumbuhan hotel di Jakarta cukup merata.

• Beberapa hotel bintang 5 diperkirakan akan mulai beroperasi di tahun 2019.

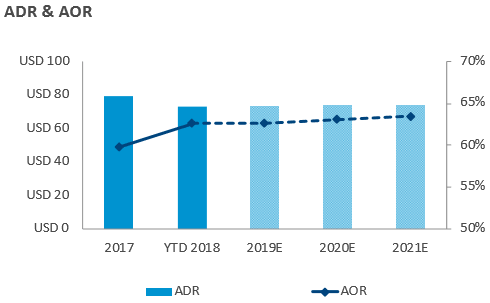

Sekilas Proyeksi Hotel

• AOR 62.2% cenderung stabil di tahun 2019.

• ADR USD.73.4 di tahun 2019.

• Pemilu di April 2019 akan menjadi tolak ukur kegiatan bisnis di Indonesia, khususnya di Jakarta.

• 2019 dirasakan cukup menantang.

• Awal tahun dipastikan performa akan cenderung rendah.

• Pemilu legislatif & presiden (April 2019).

• Puasa & Lebaran (Mei & Juni).

(nk)